Marché des services fiduciaires et aux entreprises : par clientèle (clients institutionnels, clients privés, entreprises) ; services (services de trésorerie, services de dépôt, gestion de patrimoine, comptabilité de fonds, planification de la succession d’entreprise, services de cotation, autres) ; taille des entreprises (grandes entreprises et PME) ; utilisateurs finaux (cabinets d’avocats, secteur de la banque, de la finance et de l’assurance, industrie aéronautique, industrie maritime, autres) ; région — Taille du marché, dynamique du secteur, analyse des opportunités et prévisions pour 2025-2033

- Dernière mise à jour : 17 septembre 2025 | | Numéro de rapport : AA0823587

Aperçu du marché

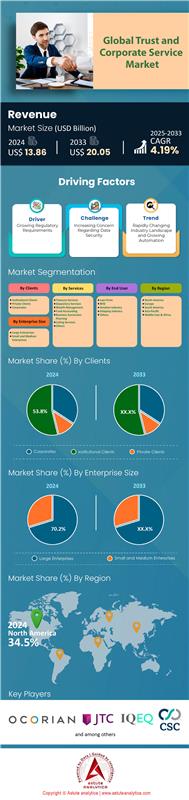

Le marché des services fiduciaires et aux entreprises était évalué à 13,86 milliards de dollars américains en 2024 et devrait dépasser la valorisation de marché de 20,05 milliards de dollars américains d'ici 2033, avec un TCAC de 4,19 % au cours de la période de prévision 2025-2033.

Principales conclusions

- Selon la clientèle, le segment des entreprises a pris une avance considérable, captant une part de marché totale remarquable de 53,8 %.

- En termes de services, les services de trésorerie se sont révélés les plus demandés, représentant une part prépondérante de 24,2 % du chiffre d'affaires total du marché.

- Du point de vue des utilisateurs finaux, le secteur BFSI (Banque, Services financiers et Assurance) occupe une place prépondérante, détenant une part de marché solide de 35,5 %.

- Si l'on se base sur la taille des entreprises, un pourcentage remarquable de 70,2 % des revenus du marché provient directement des grandes entreprises.

- L'Amérique du Nord devrait s'emparer de plus de 34,50 % des parts de marché dans les années à venir.

- Le marché des services fiduciaires et aux entreprises devrait dépasser une valorisation de 20,05 milliards de dollars américains d'ici 2033.

La demande sur le marché des services fiduciaires et aux entreprises s'intensifie, sous l'effet d'exigences réglementaires incontournables et d'une innovation institutionnelle rapide. Les acteurs du secteur réagissent à un ensemble complexe de nouvelles réglementations, telles que le cadre MiCA de l'UE, qui impose l'adoption de 18 normes techniques distinctes d'ici 2025. Le nombre considérable de lancements de produits alimente encore davantage ce besoin ; la SEC examinait activement près de 92 demandes d'autorisation d'ETF crypto en 2025, une augmentation significative par rapport à l'année précédente. Ces produits réglementés attirent d'énormes flux de capitaux : les ETF Bitcoin américains ont enregistré à eux seuls 29,4 milliards de dollars d'entrées de capitaux en août 2025, nécessitant tous une administration rigoureuse par un tiers.

La nature des actifs sous-jacents évolue également, créant de nouveaux segments de services pour le marché des services fiduciaires et aux entreprises. La tokenisation des actifs du monde réel en est un parfait exemple, avec plus de 200 projets institutionnels actifs en matière d'actifs pondérés en fonction des risques (RWA) en cours en juin 2024. Le fonds tokenisé de BlackRock, BUIDL, a accumulé près de 2 milliards de dollars américains peu après son lancement en 2024, illustrant l'ampleur des actifs nécessitant une gestion spécialisée. Parallèlement, la recherche de rendement par le biais du staking par les institutions a créé un autre vecteur de demande. Un montant impressionnant de 826 876 ETH était en attente de staking en septembre 2025, témoignant d'un besoin opérationnel considérable pour gérer ces actifs en toute conformité réglementaire.

La charge de travail opérationnelle comprend la gestion de plus de 6 000 prêts actifs sur des protocoles de crédit privés adossés à des actifs pondérés en fonction des risques (RWA) et le service de la valeur totale immobilisée dans les projets RWA institutionnels, qui a atteint 65 milliards de dollars américains en 2025. Par ailleurs, des fournisseurs de services comme Figment ont étendu leur prise en charge du staking institutionnel à 8 nouveaux protocoles en 2024 afin de répondre aux besoins de leurs clients. La convergence des pressions réglementaires, du volume de produits et de la complexité des actifs consolide la demande robuste et croissante qui façonne le marché des services fiduciaires et aux entreprises.

Pour en savoir plus, demandez un échantillon gratuit

Les 2 principales nouvelles sources de revenus grâce aux services DeFi institutionnels et DAO

- Intégration institutionnelle à la DeFi : La migration des capitaux institutionnels vers la finance décentralisée (DeFi) crée une importante opportunité de services. À mesure que les institutions s’engagent dans les pools DeFi à accès restreint, qui contrôlaient un volume de 6,4 milliards de dollars américains à la mi-2025, elles ont besoin d’un soutien administratif spécialisé. Des prestataires de services sont nécessaires pour gérer les interactions complexes des contrats intelligents, fournir des rapports conformes pour les activités de prêt sur la blockchain et réaliser des évaluations des risques pour les nouveaux protocoles. Avec un capital institutionnel dans la DeFi atteignant 41 milliards de dollars américains d’exposition totale à la mi-2025, la demande de services aux entreprises capables de faire le lien entre la conformité traditionnelle et les opérations sur la blockchain est immense et largement insatisfaite.

- Services aux entreprises pour les organisations autonomes décentralisées (DAO) : Sur le marché des services fiduciaires et aux entreprises, les DAO, initialement cantonnées à des projets de niche, sont devenues des entités économiques majeures, créant ainsi une nouvelle catégorie de clients. En 2025, plus de 13 000 DAO avaient été créées, gérant collectivement des trésoreries totalisant 24,5 milliards de dollars d’actifs. Ces organisations nées du numérique ont besoin de services aux entreprises traditionnels – tels que la gestion de trésorerie, la paie, le reporting financier et la structuration juridique – adaptés à un modèle de gouvernance décentralisé. Fournir ces fonctions essentielles aux plus de 6 000 DAO actives représente une opportunité de croissance considérable pour les entreprises de services prêtes à adapter leurs offres à cette structure organisationnelle innovante.

Principaux facteurs de la demande

Mandats d'assurance spécialisés pour les actifs numériques ; supervision administrative sophistiquée

L'institutionnalisation des actifs numériques a engendré une forte demande de produits d'assurance spécialisés, créant un nouveau rôle complexe de vérification pour le marché des services fiduciaires et aux entreprises. Avec l'arrivée des investisseurs institutionnels, des mesures robustes de gestion des risques, allant bien au-delà de la simple conservation, sont exigées. Dès 2025, des fournisseurs comme Evertas ont commencé à proposer des polices d'assurance couvrant jusqu'à 360 millions de dollars américains afin de se prémunir contre le vol, qu'il soit commis par des initiés ou des acteurs externes. Les prestataires de services sont désormais tenus d'administrer et de vérifier ces polices complexes, qui couvrent des risques spécifiques tels que les pénalités de staking, les erreurs techniques, voire le vol physique des supports de stockage hors ligne.

Cette demande est quantifiable et croît rapidement. En 2024, les pertes totales liées aux piratages de cryptomonnaies ont atteint 2,2 milliards de dollars américains, contraignant les institutions à rechercher une couverture complète. Par conséquent, les fournisseurs élargissent leur offre ; en 2025, 1,8 milliard de dollars américains versés en indemnisations entre 2022 et 2024 ont été correctement comptabilisés.

La complexité des chaînes de valeur crée un besoin urgent de solutions administratives avancées

La prolifération des actifs sur de nombreux réseaux blockchain a engendré un important goulot d'étranglement opérationnel, faisant naître un besoin urgent de solutions administratives avancées sur le marché des services fiduciaires et aux entreprises. Les institutions n'opèrent plus sur une seule chaîne ; leurs actifs sont fragmentés au sein d'un écosystème multichaînes interconnectées par un réseau de ponts en constante expansion. Ces ponts interchaînes ont facilité des mouvements d'actifs annuels de plus de 1 300 milliards de dollars américains d'ici 2025, témoignant de leur rôle crucial sur le marché. La valeur totale bloquée sur ces ponts a atteint 19,5 milliards de dollars américains en janvier 2025, représentant un vaste ensemble d'actifs nécessitant des services sophistiqués de suivi et de rapprochement.

L'ampleur des transactions inter-chaînes souligne l'importance du défi administratif. En juillet 2025, le volume mensuel de transactions inter-chaînes sur la blockchain a atteint un record de 56,1 milliards de dollars américains. Des protocoles comme Axelar ont enregistré une forte augmentation des transactions inter-chaînes au cours de l'année écoulée, tandis que Wormhole a traité plus de 52 milliards de dollars américains via son pont de jetons depuis son lancement. Cette activité sur le marché des services fiduciaires et aux entreprises n'est pas uniquement le fait des particuliers ; l'adoption par les entreprises est un catalyseur majeur, les institutions exigeant une interopérabilité pour connecter les blockchains privées et publiques à des fins de transparence et de vérification. Les fournisseurs de services aux entreprises doivent désormais proposer une gestion de trésorerie multi-chaînes, rapprocher les transactions entre différents registres et fournir des rapports consolidés, une tâche complexe étant donné que plus de 7 milliards de dollars américains de cryptomonnaies illicites ont été blanchis par des méthodes inter-chaînes en 2024.

Analyse segmentaire

Les entreprises clientes dynamisent le marché des services fiduciaires et aux entreprises

La part de marché dominante de 53,8 % détenue par le segment des entreprises dans le secteur des services fiduciaires et aux entreprises s'explique par la complexité croissante des opérations commerciales internationales. À mesure que les entreprises s'étendent au-delà des frontières, elles se heurtent à un enchevêtrement de réglementations internationales, rendant les services spécialisés indispensables pour garantir la conformité et rationaliser leurs activités financières. Le recours aux sociétés à vocation spécifique (SPV) pour l'isolation des risques financiers et la gestion d'actifs constitue un facteur important, le marché mondial des SPV détenant des actifs considérables. À titre d'exemple, au Luxembourg seulement, une part importante des 1 300 milliards de dollars d'actifs sous gestion est constituée de SPV utilisées par les entreprises. Les multinationales, en particulier, dépendent de ces services pour consolider leurs opérations transfrontalières et assurer une gestion financière optimale. Le besoin constant d'optimisation fiscale et de structuration d'entreprise efficace renforce encore la position de leader du segment des entreprises sur le marché.

La complexité croissante du monde des affaires a engendré une forte demande de conseils d'experts. À titre d'exemple, les banques consacrent chaque année plus de 270 milliards de dollars à la conformité réglementaire, un chiffre en forte hausse depuis dix ans. Les sanctions en cas de non-conformité sont lourdes : les amendes ont dépassé 321 milliards de dollars depuis la crise financière de 2008. Cette situation a stimulé la croissance du marché des technologies réglementaires (RegTech), qui devrait atteindre 55,28 milliards de dollars d'ici 2025, les entreprises ayant de plus en plus recours à ces technologies pour s'orienter dans l'environnement réglementaire complexe des services fiduciaires et aux entreprises.

- Plus de 60 % des entreprises multinationales externalisent désormais leurs fonctions de gouvernance d'entreprise et de conformité.

- Les investissements dans les outils et la formation liés à la conformité ont augmenté de 20 % entre 2020 et 2023.

- Le marché mondial des services de conseil en gestion d'entreprise, un secteur connexe, était évalué à 161,2 milliards de dollars en 2024.

Services de trésorerie : Le cœur stratégique du financement d'entreprise

Les services de trésorerie se sont imposés comme l'offre la plus recherchée sur le marché des services fiduciaires et aux entreprises, représentant 24,2 % du chiffre d'affaires total. Cette position dominante s'explique par le rôle crucial que joue la trésorerie dans la santé financière et l'orientation stratégique d'une entreprise. Véritable banque interne, la trésorerie est responsable de la gestion des flux de trésorerie, des investissements, des financements et des risques financiers, garantissant ainsi la liquidité opérationnelle et la stabilité à long terme. L'évolution de la fonction trésorerie, d'un rôle purement opérationnel à celui de partenaire stratégique conseillant la direction générale sur des décisions cruciales telles que l'allocation de capital et les fusions-acquisitions, a encore renforcé son importance. Le besoin de stratégies sophistiquées de gestion des risques est souligné par le fait que plus de 90 % des grandes entreprises utilisent des produits dérivés pour se couvrir contre les risques financiers.

Les données financières relatives aux opérations de trésorerie soulignent leur importance. Par exemple, la trésorerie d'Apple gérait la somme colossale de 268 milliards de dollars en liquidités et placements en 2022. Suite à la crise financière de 2008, General Electric, acteur majeur du secteur des services fiduciaires et aux entreprises, a entrepris une refonte complète de ses opérations de trésorerie, notamment en réduisant de plus de 100 milliards de dollars ses emprunts de titres de créance à court terme afin d'améliorer la transparence et d'atténuer les risques. La trésorerie de Coca-Cola gère activement un risque de change annuel de plus de 20 milliards de dollars grâce à un programme de couverture centralisé visant à protéger ses flux de trésorerie mondiaux.

- Plus de 82 % des nouvelles implémentations de solutions de trésorerie sont désormais des solutions SaaS, ce qui reflète une évolution vers la technologie cloud.

- Au cours des deux prochaines années, 16 % des entreprises prévoient de mettre en œuvre un nouveau système de gestion de trésorerie (TMS).

- D’ici 2025, plus de 15 % des professionnels de la finance prévoient d’adopter de nouvelles plateformes pour l’analyse et le rapprochement des frais bancaires.

Le secteur BFSI : un pilier de la demande en matière de services fiduciaires et aux entreprises

Le secteur des services bancaires, financiers et d'assurance (BFSI) se positionne comme un acteur majeur du marché des services fiduciaires et aux entreprises, détenant une part de marché importante de 35,5 %. Cette prééminence s'explique directement par sa complexité intrinsèque, un environnement réglementaire rigoureux et le volume considérable d'actifs qu'il gère. À titre d'exemple, les actifs fiduciaires sous gestion dans le seul secteur bancaire mondial dépassent le montant astronomique de 100 000 milliards de dollars. Par ailleurs, les actifs sous gestion des assurances devraient atteindre 19 700 milliards de dollars d'ici 2025, ce qui devrait intensifier la demande de services fiduciaires et aux entreprises spécialisés. L'implication constante du secteur BFSI dans des opérations transfrontalières et ses fréquentes activités de fusion-acquisition renforcent encore la nécessité pour les prestataires de services fiduciaires et aux entreprises de maîtriser l'expertise nécessaire pour évoluer dans un paysage financier complexe.

L'engagement financier du secteur BFSI en matière de conformité et de technologies souligne sa dépendance à l'égard de l'expertise externe. Les dépenses annuelles du secteur en matière de conformité, sur l'ensemble du marché des services fiduciaires et aux entreprises, ont dépassé 270 milliards de dollars. Afin de gérer un environnement réglementaire en constante évolution, le secteur BFSI est un important consommateur de solutions RegTech, un marché qui devrait atteindre 55,28 milliards de dollars d'ici 2025. La cybersécurité constitue un autre domaine d'investissement crucial : les entreprises du secteur BFSI y consacrent une part importante de leurs budgets informatiques, et le coût de la cybercriminalité pour ces entreprises est estimé à 18,5 millions de dollars par entreprise et par an.

- Les dépenses mondiales en IA dans les services financiers devraient dépasser 15 milliards de dollars d'ici 2025.

- Le marché mondial de la gestion des risques dans le secteur BFSI devrait atteindre 18,5 milliards de dollars d'ici 2025.

- Les investissements dans la transformation numérique du secteur BFSI devraient dépasser 300 milliards de dollars d'ici 2025.

La complexité des instruments financiers, conjuguée à la pression constante exercée pour atténuer les risques et garantir la conformité, rend les services fiduciaires et aux entreprises indispensables aux institutions financières. Les grands acteurs du secteur financier, tels que JPMorgan Chase & Co., Goldman Sachs, Allianz et BlackRock, sont d'importants consommateurs de ces services. La transformation numérique en cours et l'adoption croissante de solutions de gestion des risques dans le cloud par plus de 75 % des grandes banques stimulent encore davantage la demande de services spécialisés sur le marché des services fiduciaires et aux entreprises.

Personnalisez ce rapport + faites-le valider par un expert

Accédez uniquement aux sections dont vous avez besoin : par région, au niveau de l’entreprise ou par cas d’utilisation.

Comprend une consultation gratuite avec un expert du domaine pour vous aider à prendre votre décision.

Les grandes entreprises : le moteur de revenus du marché des services fiduciaires et aux entreprises

Un chiffre remarquable : 70,2 % des revenus du marché des services fiduciaires et aux entreprises sont générés par les grandes entreprises, ce qui souligne leur rôle central dans ce secteur. Cette contribution significative découle directement de l’étendue et de la complexité de leurs activités. Les grandes entreprises opèrent généralement dans plusieurs juridictions, chacune dotée de sa propre réglementation financière, unique et complexe. Cette présence multijuridictionnelle exige des services fiduciaires et aux entreprises spécialisés afin de garantir une conformité optimale, de gérer des structures complexes et de faciliter une gestion d’actifs efficace. Leurs ressources financières considérables les incitent également à rechercher et à investir dans des offres de services complètes et haut de gamme, ce qui contribue davantage à l’augmentation de leur contribution aux revenus.

L'envergure des opérations des grandes entreprises exige un soutien robuste et spécialisé. Par exemple, une multinationale comme Walmart a besoin de services de conformité et de paie multijuridictionnels, ce qui engendre un besoin accru de prestataires de services aux entreprises experts. La mondialisation croissante implique que les grandes entreprises doivent constamment s'adapter à de nouveaux environnements réglementaires, un facteur clé qui alimente leur demande pour ces services. Des sociétés telles que PwC et EY développent activement des solutions basées sur l'IA sur le marché des services fiduciaires et aux entreprises afin d'aider ces grandes entités à gérer plus efficacement leurs processus de conformité. EY investit notamment dans des plateformes visant à améliorer l'efficacité opérationnelle des multinationales basées aux États-Unis.

- Les dépenses mondiales en services cloud devraient atteindre 1 300 milliards de dollars en 2025, principalement sous l’impulsion de l’adoption par les grandes entreprises.

- Les dépenses des entreprises sur les canaux d'acquisition numérique de Google ont connu une hausse de 30 % en août 2025 par rapport au mois précédent.

- Les dépenses des grandes entreprises pour l'outil d'IA Anthropic ont augmenté de 55 % d'un mois à l'autre en août 2025.

Pour en savoir plus sur cette recherche : demandez un échantillon gratuit

Analyse régionale

Clarté réglementaire et innovation produit en Amérique du Nord : domination du marché du ciment

L'Amérique du Nord domine le marché mondial des services fiduciaires et aux entreprises avec une part de marché impressionnante de 34,50 %, une position confortée par un environnement réglementaire mature et une innovation produit constante. Les États-Unis, en particulier, stimulent la croissance grâce à la création de produits d'investissement réglementés. Début 2025, les gestionnaires d'actifs américains avaient déposé plus de 30 nouvelles demandes d'autorisation pour divers ETF d'actifs numériques (ETF) après les premières approbations. Le marché américain des titres du Trésor tokenisés est également devenu un secteur important, avec 9 produits distincts disponibles pour les investisseurs institutionnels dès 2024. L'activité réglementaire reste soutenue ; la SEC a engagé 46 actions coercitives distinctes contre des entités du secteur des cryptomonnaies en 2024, incitant les entreprises à recourir à des services d'expertise en matière de conformité.

L'infrastructure du marché des services fiduciaires et aux entreprises est robuste et en pleine expansion. En 2024, les groupes de défense des intérêts du secteur des cryptomonnaies ont dépensé la somme record de 24 millions de dollars américains en lobbying à Washington D.C. afin d'influencer la législation future. Au niveau des États, huit nouvelles chartes de fiducie à vocation spéciale ont été accordées à des dépositaires d'actifs numériques dans le Wyoming et le Dakota du Sud en 2024. Le Canada contribue également de manière significative : la Commission des valeurs mobilières de l'Ontario a enregistré douze plateformes de négociation de cryptomonnaies début 2025. L'Office américain des brevets et des marques de commerce a délivré plus de 5 000 brevets liés à la blockchain en 2024. De plus, quatre banques de cryptomonnaies agréées au niveau fédéral étaient opérationnelles aux États-Unis dès 2025. Cette combinaison de produits réglementés, de clarté juridique et d'infrastructures consolide le leadership de la région.

Le cadre MiCA européen crée un environnement de services unifié et exigeant

Le marché européen des crypto-actifs (MiCA) se développe rapidement sous l'impulsion de la réglementation exhaustive, créant un environnement standardisé mais extrêmement exigeant pour les prestataires de services. Début 2025, les autorités nationales de régulation de l'UE avaient reçu plus de 250 demandes d'agrément MiCA de la part de prestataires de services de crypto-actifs (CASP). L'autorité allemande de régulation financière (BaFin) en a traité à elle seule 25. Les places boursières de la région sont de véritables pôles d'innovation ; Xetra, la plateforme de la Deutsche Börse, a ainsi listé 35 nouveaux ETP crypto en 2024.

La Suisse conserve son rôle de plaque tournante majeure des cryptomonnaies, son autorité de régulation, la FINMA, ayant délivré 12 nouvelles licences liées aux fintechs et à la blockchain en 2024. La Banque centrale européenne poursuit également ses travaux, impliquant 40 institutions financières dans ses essais de l'euro numérique en 2025. Au Luxembourg, principal pays d'implantation de fonds, le nombre de fonds d'investissement enregistrés dotés d'une stratégie dédiée aux actifs numériques a dépassé 60 début 2025. L'accent mis sur un cadre réglementaire unifié crée d'importantes opportunités pour un marché spécialisé des services fiduciaires et aux entreprises .

Les régimes de licences en Asie-Pacifique alimentent un marché des services aux entreprises hautement concurrentiel

La région Asie-Pacifique se caractérise par un environnement dynamique et concurrentiel, façonné par des régimes d'agrément nationaux proactifs. Hong Kong s'est imposé comme un centre névralgique des activités réglementées ; sa Commission des valeurs mobilières et des contrats à terme (SFC) a reçu plus de 24 demandes d'agrément de fournisseur de services d'actifs virtuels (VASP) avant l'échéance de 2024. La ville a également lancé avec succès 6 ETF crypto au comptant en 2024. Singapour demeure une plaque tournante, l'Autorité monétaire de Singapour (MAS) ayant octroyé 14 nouveaux agréments d'établissement de paiement majeur avec autorisation de transactions sur actifs numériques en 2024.

Ailleurs, l'Agence des services financiers (FSA) du Japon a autorisé cinq nouvelles plateformes d'échange de crypto-actifs à opérer en 2024. En Corée du Sud, la Cellule de renseignement financier (FIU) a mené des inspections sur place auprès de seize plateformes d'échange d'actifs numériques réglementées en 2024 afin de faire appliquer les nouvelles règles de lutte contre le blanchiment d'argent. En Australie, 25 organisations ont participé à la phase suivante du projet pilote de recherche sur les monnaies numériques de banque centrale (MNBC) de la Banque de réserve d'Australie (RBA) début 2025. Cette priorité accordée à l'octroi de licences et à la réglementation au niveau national favorise le développement rapide d'un marché des services fiduciaires et aux entreprises dynamique dans toute la région.

Consolidation stratégique et entrées de capitaux : facteurs déterminants de la compétitivité du marché des services fiduciaires et aux entreprises

- BitGo acquiert Brassica : Dans le cadre d’une démarche stratégique visant à étendre ses services d’actifs numériques au marché des valeurs mobilières privées, le dépositaire BitGo a acquis Brassica, une plateforme d’actifs alternatifs, en mai 2024.

- Fordefi lève 10 millions de dollars : Le fournisseur de portefeuilles MPC institutionnels a obtenu 10 millions de dollars lors d'une levée de fonds d'amorçage en février 2024 afin d'étoffer son équipe et de développer de nouvelles fonctionnalités de sécurité pour la finance décentralisée. ([Référence])

- Farcana obtient un financement de 10 millions de dollars : L’écosystème de jeux Web3 a levé 10 millions de dollars en financement d’amorçage en janvier 2024 auprès d’investisseurs majeurs pour développer sa plateforme, soulignant ainsi l’investissement dans le secteur plus large des actifs numériques.

Acteurs clés du marché mondial des services fiduciaires et aux entreprises

- Société de services aux entreprises.

- Intertrust Group BV

- IQ-EQ Group Holdings Sa rl

- JTC Plc

- Ocorian Ltd.

- Le groupe Citco Ltd.

- Groupe TMF BV.

- Services Tricor Ltée.

- Vistra Group Holdings SA.

- Wolters Kluwer NV

- Autres joueurs importants

Aperçu de la segmentation du marché :

Par les clients

- Clients institutionnels

- Clients privés

- Entreprises

Par les services

- Services de trésorerie

- Services de dépôt

- Gestion de patrimoine

- Comptabilité des fonds

- Planification de la succession d'entreprise

- Services d'annonces

- Autres

Par taille d'entreprise

- Grandes entreprises

- Petites et moyennes entreprises

Par l'utilisateur final

- Cabinets d'avocats

- BFSI

- Industrie aéronautique

- Industrie du transport maritime

- Autres

Par région

- Amérique du Nord

- Les États-Unis.

- Canada

- Mexique

- Europe

- Europe occidentale

- Le Royaume-Uni

- Allemagne

- France

- Italie

- Espagne

- Le reste de l'Europe occidentale

- Europe de l'Est

- Pologne

- Russie

- Le reste de l'Europe de l'Est

- Europe occidentale

- Asie-Pacifique

- Chine

- Inde

- Japon

- Australie et Nouvelle-Zélande

- Corée du Sud

- ASEAN

- Reste de l'Asie-Pacifique

- Moyen-Orient et Afrique (MEA)

- Émirats arabes unis

- Arabie Saoudite

- Afrique du Sud

- Reste du Moyen-Orient

- Amérique du Sud

- Argentine

- Brésil

- Le reste de l'Amérique du Sud

VOUS RECHERCHEZ UNE CONNAISSANCE APPROFONDIE DU MARCHÉ ? FAITES APPEL À NOS SPÉCIALISTES EXPERTS.

PARLEZ À UN ANALYSTE

.svg)